【実録】住宅ローンは「借り換え」だけじゃない!電話1本・窓口1回で80万円浮いた『金利交渉』の裏ワザ

「住宅ローン、一度組んだら完済するまでそのまま…」なんて思い込んでいませんか?

実はそれ、数百万円単位で損をしている可能性があります。

筆者の私も以前はそうでした。「金利なんてそんなに変わらないでしょ」と放置していたのですが、ある日重い腰を上げてシミュレーションしてみたところ、「借り換え」と「今の銀行との交渉」という2つの選択肢で、支払総額が劇的に変わることが判明したのです。

今回は、実際に私が試した「数時間のテマで数百万を節約する見直し術」を、リアルな数字と共にご紹介します。

あなたはどっち派?「借り換え」vs「金利交渉」

まず、住宅ローンの見直しには大きく分けて2つのルートがあります。それぞれの特徴を整理しました。

| 比較項目 | ① 借り換え(ネット銀行などへ乗り換え) | ② 金利交渉(今の銀行に下げてもらう) |

| 金利の下がり幅 | 特大 (最安金利を狙える) | 中 (借り換えよりは少し高め) |

| 諸費用 | 高い (数十万〜の手数料・登記費用) | ほぼ0円 (手数料不要) |

| 手間 | 面倒 (審査・書類集め・契約) | 楽 (窓口相談のみ) |

| 向いている人 | 時間をかけてでも1円でも安くしたい人 | 手間をかけずにコスパよく節約したい人 |

筆者の結論は、「まずは今の銀行と交渉してみる。ダメなら借り換え」という2段構えが最強です。

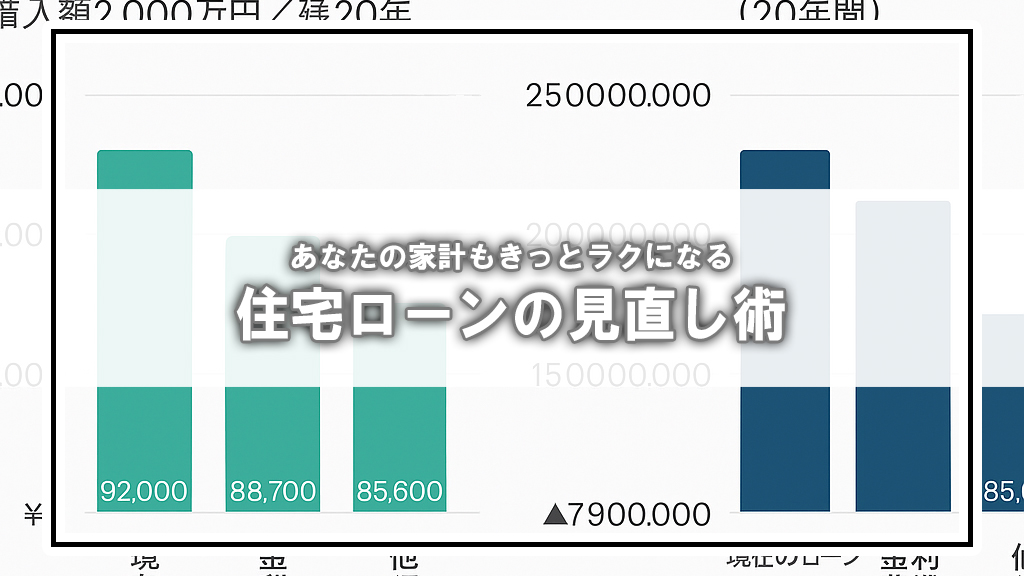

【実例公開】2,000万円のローンで試算してみた

では、実際どれくらい安くなるのか? 私の当時のローン条件(残債2,000万円・残り20年・金利1.2%)でシミュレーションした結果がこちらです。

ケースA:ネット銀行へ「借り換え」した場合

- 新金利: 0.39%(▲0.81%)

- 総返済額の削減: 約154万円 お得!

- ただし…: 手数料などの諸費用で約20万円〜30万円がかかるため、実質メリットは約120万円程度。さらに書類準備の手間が膨大です。

ケースB:今の銀行で「金利交渉」した場合

- 新金利: 0.65%(▲0.55%)

- 総返済額の削減: 約79万円 お得!

- ポイント: 諸費用はほぼゼロ。窓口でハンコを押すだけで翌月から安くなります。

私は「B:金利交渉」を選びました。 借り換えの方が金額メリットは大きいですが、手続きの手間や手数料を差し引くと、「電話と窓口だけで80万円浮くなら、時給換算で最強」だと判断したからです。

金利交渉 5つのテクニック

「安くして」と頼むだけでは銀行も動きません。交渉を成功させるには、「他へ逃げられるかも」という危機感を持たせることが重要です。

テクニック①:ライバルの金利を「具体的な数字」でぶつける

- ×「金利が高いので下げてほしい」

- ○「A銀行のWEB審査で0.39%が出たので、借り換えを検討しています」

- 具体的な他行名を出すことで、本気度が伝わります。

テクニック②:残高と期間を正確に伝える

- 「あと15年、1,800万円残っています」

- 銀行にとって、あなたは今後も利息を払ってくれる「太客」です。逃したくないと思わせる材料になります。

テクニック③:あくまで「相談」のスタンスで

- 「御行にお世話になりたい気持ちはあるのですが、差額が大きすぎて…見直しは可能でしょうか?」

- 喧嘩腰にならず、「担当者を味方につける」のがコツです。

テクニック④:その場で即決しない

- 提示された金利が想定より高い場合、「一度持ち帰って妻(夫)と検討します」と伝えましょう。

- 後日、もう一段階下げた提案が来ることもあります。

テクニック⑤:団信(保険)の内容も忘れない

ネット銀行は「がん団信50%」などが無料でつく場合があります。「今の銀行のまま金利だけ下げる」のと「保障が手厚いネット銀行へ移る」のどちらが良いか、トータルで判断しましょう。

よくある疑問(Q&A)

Q. 交渉なんてして、銀行に嫌われませんか?

A. 全く問題ありません!

銀行にとって一番怖いのは、黙って他行へ借り換えられてしまうことです。「相談してくれてありがとう」というのが本音です。

Q. 変動金利と固定金利、どっちで比較すべき?

A. 現在契約している金利タイプに合わせて比較しましょう。

ただ、現在は変動金利が極端に低いため、固定から変動への借り換えシミュレーションも一度試す価値があります。

たった1時間の行動が、家族の未来を変える

「窓口に行くのが面倒くさい…」 その気持ちは分かります。でも、たった1時間行動するだけで、数十万円、場合によっては百万円以上のお金が手元に残ります。

そのお金があれば、家族旅行に行けるかもしれない。 子供の教育費に回せるかもしれない。

まずは、ネット銀行のサイトで「借り換えシミュレーション」をすることから始めてみませんか? その画面のスクリーンショットが、あなたの家計を救う最強の武器になります。

本記事の金利データやシミュレーションの根拠として、以下のサイトが役立ちます。

- 価格.com – 住宅ローン借り換え比較

- https://kakaku.com/housing-loan/karikae/

- 主要銀行・ネット銀行の最新金利(変動0.3%台〜など)が一目で分かり、交渉材料となる「他行の数字」を集めるのに最適です。

- 日本住宅ローン管理株式会社(シミュレーションツール)

- https://wt01.mc-j.co.jp/loan/kariire.html

- 借り換えメリット額の計算や、諸費用を含めたトータルコストの比較に利用できます。各銀行の公式サイトにあるシミュレーターでも代用可能です。

- ダイヤモンド不動産研究所

- 住宅ローンの金利交渉は可能!成功させるためのコツ

- 「金利交渉」が一般的であることを裏付ける記事や、実際に引き下げに成功した事例などが掲載されており、交渉のモチベーションになります。